2024年のAMOLED蒸着材料市場は前年比24%増、21億2000万ドル到達の見通し

出典調査レポート Semi-Annual AMOLED Materials Report の詳細仕様・販売価格・一部実データ付き商品サンプル・WEB無料ご試読は こちらから お問い合わせください。

これらDSCC Japan発の分析記事をいち早く無料配信するメールマガジンにぜひご登録ください。ご登録者様ならではの優先特典もご用意しています。【簡単ご登録は こちらから 】

記事のポイント

- 2024年のAMOLED蒸着材料の出荷額は前年比24%増の21億2000万ドルに達する見通し

- 中国材料メーカーの市場シェアが年平均成長率16%で拡大する見通し

- Universal Display Corporation、DuPont、LG Chemical、Samsung SDIの4社で2024年業界出荷額の51%を占めると予測される

DSCCが7月16日に発刊した Semi-Annual AMOLED Materials Report 最新版によると、AMOLED蒸着材料 (全用途対象) の出荷額は2024年に前年比24%増の21億2000万ドルに到達、2024年から2028年の年平均成長率は6%になると予測されている。

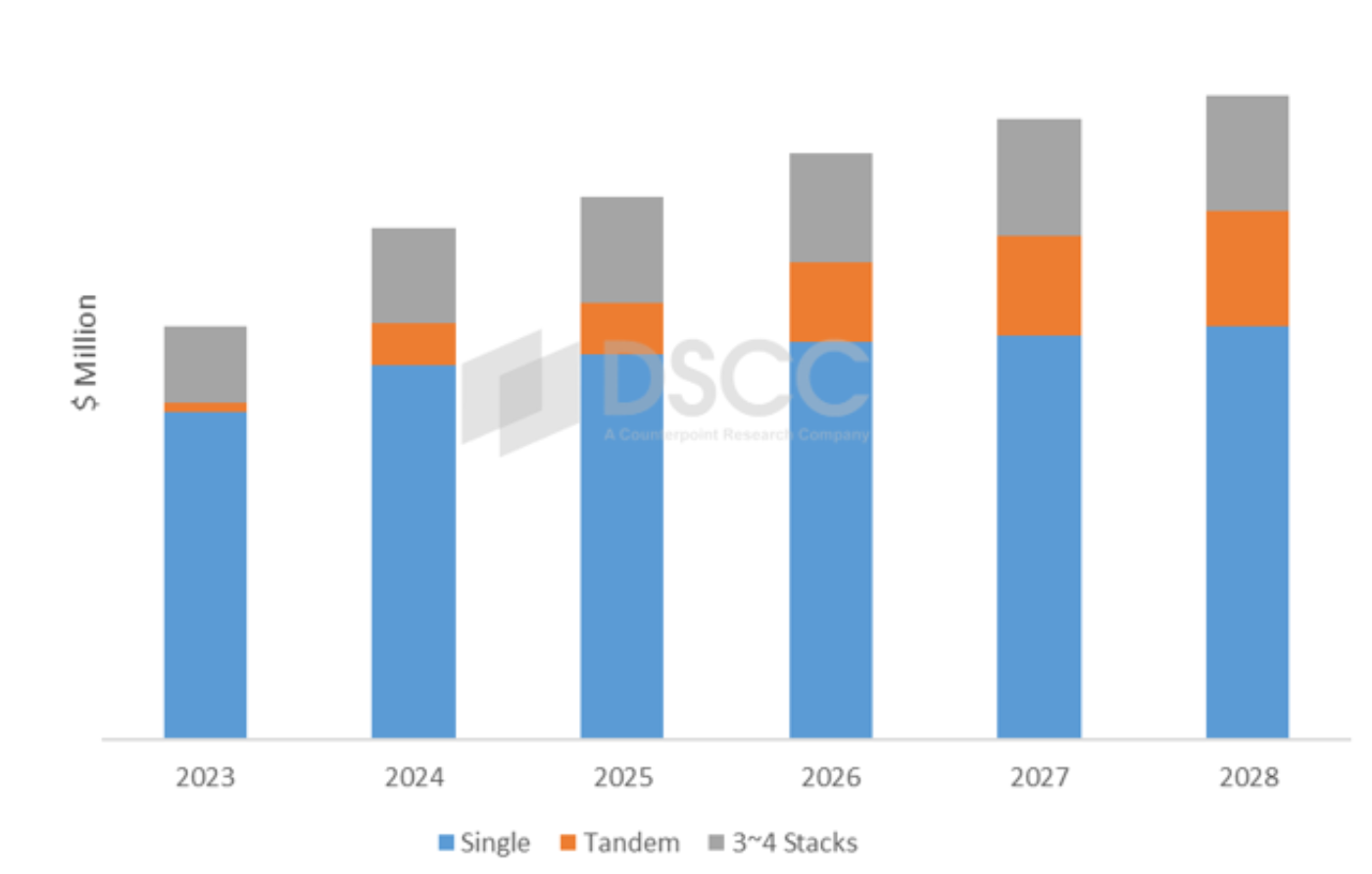

DSCCのスタックタイプ別AMOLED材料の出荷額予測は下図の通り。「タンデム構造の出荷額は2024年から2028年にかけて年平均成長率30%で増加し、シングルスタックと3-4スタックの出荷額は2024年から2028年にかけて年平均成長率2-5%で増加すると見られる。タンデム構造の採用は車載用途に続いてタブレットやノートPC製品に拡大しており、タンデムは今後、新たな第8.7世代ラインに適用される主流技術になると考えられ、成長ポテンシャルが高い」とディスプレイ部品および材料担当シニアアナリストのKyle Jangは指摘している。

中国製材料の市場規模は2024年から2028年にかけて年平均成長率16%で拡大し、主要材料企業上位10社の同期間の年平均成長率は5%になるとDSCCでは予測している。2023年以前、中国のFPDメーカーによる現地化の取り組みの大部分は共通層に集中しており、現地化戦略とコスト競争力を活用したものだった。しかし2023年以降は現地化の成功がホスト材料や特定のドーパント材料など主要材料にまで拡大しており、市場シェアも徐々に拡大するものと考えられる。その結果、中国の材料メーカーを指向する市場の方向性が顕著に高まると予測される。

青色燐光材料は、OLED蒸着材料業界における重要な次世代材料である。主要企業であるUniversal Display Corporation (UDC) は2022年に始まりこれまで一貫して青色燐光材料の生産目標に言及、2024年導入を目指すとしている。しかし、青色燐光材料の寿命が短いことから、青色燐光材料を組み込んだ製品の実用化は少なくとも2025年末以降になると見られている。今回発行のレポートではこのトレンドを反映し、蛍光材料から次世代青色材料 (TADF、ハイパー蛍光、燐光を含む) への移行は従来予測に比べてやや減速する、という見方を提示している。とはいえ、寿命の向上に向けた次世代青色材料の開発では、新たな青色ドーパント材料に重点が置かれている状況に変わりはなく、これが実現すればOLED材料業界の成長が促進されるものと期待されている。

UDCはこれまで、業界内で常に出荷額トップの座を維持しており、このトレンドは今後も続くと考えられる。DuPont、LG Chemical、Samsung SDIの3社が現在、材料メーカー第2位から第4位となっている。上位4社で2024年業界出荷額の51%を占め、今後数年間は市場シェア50%前後を維持すると予測されている。中国の材料メーカーが急成長を遂げており、うち数社が近い将来、材料メーカー上位10社にランクインすることが予測される。

------------------------------------

DSCCの Semi-Annual AMOLED Materials Report には、シングルスタック/タンデムスタック/白色OLED/QD-OLEDを含む主要FPDメーカーのAMOLEDスタックアーキテクチャとサプライチェーンのプロフィール、主要OLEDメーカーのサプライヤーマトリックス、18種類の材料と材料メーカー21社の出荷額予測を掲載しています。

出典調査レポート Semi-Annual AMOLED Materials Report の詳細仕様・販売価格・一部実データ付き商品サンプル・WEB無料ご試読は こちらから お問い合わせください。

[原文] AMOLED Evaporation Materials Market Expected to Increase 24% Y/Y to $2.12B in 2024

- AMOLED evaporation materials revenues are expected to increase 24% Y/Y to $2.12B in 2024.

- Market share for Chinese materials manufacturers expected to grow at a 16% CAGR.

- Universal Display Corporation, DuPont, LG Chemical and Samsung SDI are expected to capture 51% of industry revenues in 2024.

According to the latest update of DSCC’s Semi-Annual AMOLED Materials Report, revenue for AMOLED evaporation materials for all applications is expected to increase 24% Y/Y to $2.12B in 2024 and expected to grow at a 6% CAGR from 2024-2028.

DSCC’s forecast for AMOLED material revenues by stack type is shown in the chart below. "Revenues from the tandem structure are expected to grow at a 30% CAGR (2024 – 2028), while revenues from the single stack and three-four stacks are expected to increase with a 2%-5% CAGR from 2024 to 2028. Following automotive applications, the adoption of tandem structures is expanding into tablet and NBPC products, and it is anticipated that tandem will be the main technology applied in the new G8.7 lines, showing high growth potential," notes Kyle Jang, Senior Analyst of Display Components and Materials.

DSCC expects the market size for Chinese materials to grow at a CAGR of 16% (2024 – 2028), while the top 10 major materials companies will grow at a 5% CAGR over the same period. Before 2023, most of the localization efforts among Chinese panel manufacturers were focused on common layers, leveraging localization strategies and cost competitiveness. However, starting in 2023, successful localization efforts have extended to key materials such as host and certain dopant materials, with gradual expansion of market share anticipated. As a result, the market direction towards Chinese materials makers is expected to rise significantly.

Phosphorescent blue is the key next-generation material in the OLED evaporation material industry. A key player, UDC, has consistently mentioned its production target for phosphorescent blue starting from 2022, aiming for 2024. However, due to the short lifespan of phosphorescent blue, practical applications incorporating phosphorescent blue are not expected until at least the end of 2025 or later. Reflecting this trend, this report forecasts that the transition from fluorescent to next generation blue (including TADF, Hyperfluorescent and Phosphorescent) will slow down slightly compared to previous expectations. Nevertheless, developing next-generation blue materials to improve lifespan continues to focus on new blue dopants, expected to promote growth in the OLED material industry once implemented.

Universal Display Corporation (UDC) has consistently held the top position in revenue within the industry, a trend expected to continue. DuPont, LG Chemical and Samsung SDI currently occupy the second through fourth positions among materials suppliers. These four companies are projected to capture 51% of industry revenues in 2024 and are anticipated to maintain around 50% of the market share in the coming years. With Chinese material companies experiencing rapid growth, it is expected that some of these companies will rank among the top 10 materials suppliers in the near future.

The DSCC's Semi-Annual AMOLED Materials Report includes profiles for major panel maker’s AMOLED stack architectures and supply chain including single stack/tandem stack/WOLED/QD-OLED, supplier matrices for the main OLED panel makers and revenue projections for 18 different material types and 21 material suppliers.